- 企業年金がいくらもらえるのか知りたい

- 計算方法や支給時期について知りたい

- 将来への不安がある

企業年金は、会社で働いている多くの方が加入・活用している制度だ。

しかし、企業年金の具体的な特徴・種類・違い等までは詳しく把握していない人も多いかもしれない。

本記事では企業年金の種類、特徴、平均的な支給額、計算方法について解説する。

✔️退職金ナビ おすすめ!

アドバイザーナビ社が運営する自分に合った退職金の相談相手を無料で探せるマッチングサービス。日経新聞、東洋経済など有名メディアに度々取り上げられている。

企業年金とは何か

まずは、企業年金の目的と役割、種類や加入・受注条件について解説していこう。

企業年金の目的と役割

企業が企業年金を導入する目的は、”従業員が退職した後も安定した生活を送れるように貯蓄を貯めること”である。

企業年金は、従業員が会社に在籍している間に企業年金を活用して資金を積み立て、退職後に企業年金として支払いを受けることで成り立つ仕組みとなっている。

企業年金制度を取り入れている会社の役割は、年金基金を設立し、いずれ従業員が退職した後に企業年金として資金を渡せるように管理することなのだ。

企業年金の種類

企業年金には「確定給付企業年金」「確定拠出年金」「厚生年金基金」「中小企業退職金共済制度・特定退職金共済制度」の4種類が存在する。

以下で具体的な違いについて解説しよう。

確定給付企業年金

企業と従業員間で定められた規約に基づき、加入期間や給与水準などを考慮してあらかじめ決められた給付額を退職後に受け取る制度を指す。

この中で、規約を作成して厚生労働大臣の承認を受けた企業による実施方法が「規約型」、また厚生労働大臣の認可を受けた法人による運用が「基金型」となる。

確定拠出年金(企業型)

確定拠出年金(企業型)は「401K」とも呼ばれ、企業が従業員のために掛金を拠出して従業員個人が運用を行う年金制度である。

従業員が受け取る金額があらかじめ約束されている「確定給付型」とは異なり、企業は毎月掛金の拠出を行うが、将来の受給額に責任を負う必要はないため、企業の運用リスクを回避することができる。

また、従業員は退職を待つことなく現在の年金額を認識することができる等のメリットが存在する。なお、「確定拠出年金(個人型)」も存在し、「iDeCo(イデコ)」と呼ばれる。

これは自営業者や企業年金を有していない企業の従業員などが加入することができる制度である。

厚生年金基金

法的に認可された企業外の法人である厚生年金基金を設立することで、企業は「厚生年金」という公的年金の給付を代行する。

厚生年金基金によって、企業が独自に上乗せした金額を管理・運用・給付することができる。なお、2014年にこの制度は実質的に廃止されている。

中小企業退職金共済制度

中小企業退職金共済制度(は、日本の中小企業の従業員を対象とした退職金制度。掛金の一部は助成が受けられる可能性があり、加入後3年7ヶ月以上経過すると、運用利息が加算されるなどのメリットがある。

企業年金の加入・受給条件

企業年金制度の具体的な条件は企業によって異なるが、通常、従業員が年金制度に参加するためには、21歳以上、勤続年数1年以上、現役の従業員である必要がある。

さらに、会社によっては、従業員が制度の恩恵を十分に受けるために、一定の年齢以下であることを要求する場合もある。

また、会社は、従業員が制度の恩恵をフルに受けることができるようになる前に、一定の年数働き続けることを要求する場合もある。

企業年金はいくらもらえる?

では、実際にもらえる企業年金の金額はどれくらいになるのか。具体的な計算方法も含めて詳しく説明していこう。

年間支給額の平均

参考資料を基に、企業年金の平均支給額を解説しよう。具体的には以下の通りである。

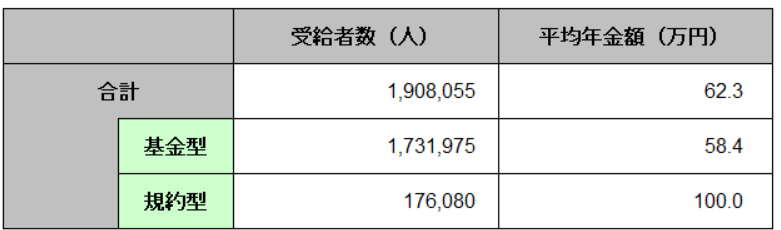

確定給付企業年金の平均給付額

老齢給付年金の受給者、平均年金額(年額)の状況(令和4年調査・令和3年度末現在)

※企業年金連合会の会員のうち、調査に回答のあった制度についての集計

合計受給者数と平均年金額は規約型の方が、明確に多いのがわかる。

確定拠出年金の平均給付額

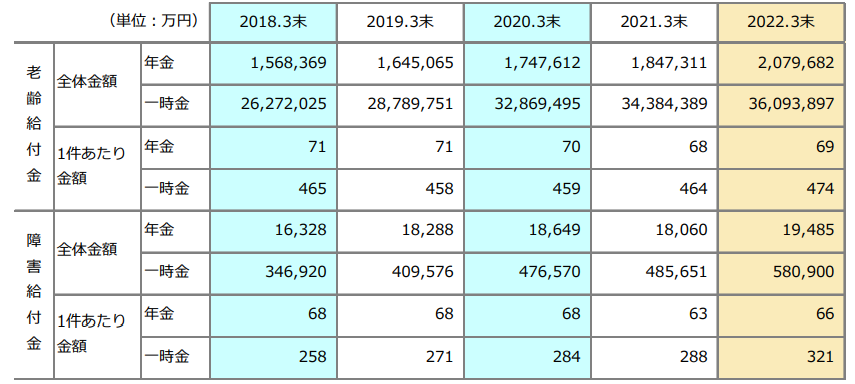

給付⾦額(⽼齢給付・障害給付)

老齢給付金・障害給付金共に年々全体金額が上昇しているが、1件あたりの金額を見ると2020年から一時金は上昇傾向・年金は減少傾向である。

支給時期について

確定拠出年金の場合は、原則として裁定が完了した月の翌月20日(金融機関が休業日の場合には直後の営業日)に事務委託先金融機関から指定の金融機関口座へ、老齢一時金が振り込まれる。

確定給付企業年金は支払月の前月分までを支払月1日(1日が金融機関の休業日に当たる場合は翌営業日)に支払われる。

企業年金の計算方法

続いて、企業年金の種類別に分けて具体的な計算方法を解説しよう。

確定拠出年金の場合

将来の年金受給額の計算方法は、企業によって異なるため厳密な計算方法は存在しない。

一例として挙げるのであれば、ポイント制を採用している場合は下記のようになる。

この計算式に例を当てはめてみると、

(勤続ポイント+資格ポイント+業績ポイント)の累計ポイントが15,000ポイントで、ポイント単価が1,000円の場合、退職時の年金原資は1,500万円というかたちで金額を算出できる。

企業型確定拠出年金

企業型確定拠出年金の場合は、企業が従業員に対して掛金を負担する。例えば、毎月23,000円で20年間加入していた場合、下記のような計算式となる。

23,000円×12か月×20年=552万円

結果として、掛金の累計は552万円となる。

企業型確定拠出年金の場合、従業員があらゆる商品ラインナップから投資商品を選んで運用する必要がある。そのため、適切な資産計画が必要である。

✔️退職金ナビ おすすめ!

アドバイザーナビ社が運営する自分に合った退職金の相談相手を無料で探せるマッチングサービス。日経新聞、東洋経済など有名メディアに度々取り上げられている。

企業年金は3種類ある

冒頭でも解説したが、企業年金は3種類に分けることができる。それぞれの特徴と違いについてより詳しく解説しよう。

確定拠出年金

確定給付年金では、掛け金の負担や運用等の責任は企業が負い、結果的に元本割れが起こった場合でも、企業と社員が約束した給付金額が保証されている。

確定給付企業年金には基金型と規約型の2つのタイプが存在する。基金型は企業が年金基金を設立し、運用も法人が行う方式である。

一方、規約型は企業が会社と社員の合意の下で年金規約を作成し、その承認を厚生労働大臣から受けて管理・運用を行う方式である。

企業型確定拠出年金

3種類の企業年金のうち最も加入率の高い企業年金制度であり、2002年4月にスタートした新しいタイプの企業年金制度である。

企業型確定拠出年金は、企業が掛け金を拠出し、金融商品の選択と運用は社員が行う企業年金である。

ここでいう金融商品とは、投資信託、保険等のあらゆる金融商品を利用することができる。

確定給付企業年金と異なり、元本割れの場合でも責任は企業に帰属しない。しかし、計画的に行うことで大きな利益を得ることも可能だ。

厚生年金基金

厚生年金基金は公的な企業年金制度として始まったが、2014年4月以降、新たに加入することができなくなったため、事実上廃止されている年金制度である。

過去に加入した企業年金が既に解散している場合や中途脱退している場合は、企業年金連合会によって管理されている可能性がある。

このように、企業年金は時代によって徐々に形を変えており、今現在において存在する企業年金制度が数十年後もあるとは言い切れない。

有効な年金運用を行うためには、今の時代にマッチした資産形成のノウハウが必要であることは確かであろう。そのためには、年金についてフラットに相談できる存在が必要となる。

企業年金の相談はどこにすればいいか

前述したように、資産形成を有効に行うためには年金に関する確かな知識が必要である。

独学で勉強するのも一つの手だが、本記事ではお金にまつわる悩みを何でも相談できるプロフェッショナルの力を借りることを提唱したい。

お金にまつわるプロでおすすめするのが、独立系ファイナンシャルアドバイザーであるIFAに相談することだ。こちらの章ではIFAについて詳しく説明をするので参考にしてほしい。

IFAとは

企業年金も含めたお金にまつわる悩み相談において、IFAは心強い相談相手となるであろう。

IFAは、お金に関する様々な知識と経験を兼ね備えたエキスパートであり、今の時代にマッチしたトレンドの資産形成方法を提案してくれる。

かつ無料で相談できるため、ノーコストノーリスクでお金に関する悩みを解決することができる。

将来の生活に向けた最適な運用方法のアドバイス

IFAは資産運用のプロフェッショナルだ。様々な経験や知識があるので、顧客一人ひとりに合った資産運用の提案をしてくれる。

具体的にはリスク許容度に応じた資産配分のアドバイスであったり、運用の途中のバランスの変更など、様々なアドバイスが期待できる。

また、IFAは基本的に担当者が変わる事は無いため、資産運用を長い目で見てアドバイスをしてくれるのも大きなメリットだ。

銀行や証券会社の担当者の場合、定期的に転勤があるので、長い目でのアドバイスを得にくい。この点でもIFAを利用するメリットは大きいだろう。

資産状況を把握し安心した老後生活へ

安定したライフプランを組み立て、実現するためには、まずはリアルタイムの資産状況を正しく把握する必要がある。資産状況に応じて資産形成の方法を見直すことで、後悔のない資産形成を実現できるだろう。

資産状況を把握し、どのようにその資産を活用するかは、やはり専門家に相談するのが良い。

おすすめはIFAだ。IFAは金融機関に所属をしていないため、金融機関の意向に左右されることなく、顧客一人ひとりに寄り添った提案が期待できるからだ。

しかし、ご自身に合ったIFAを見つけるのは意外と難しい。なぜならIFAは日本ではまだまだ普及しているとは言いがたいからだ。

そこでおすすめなのは「退職金ナビ」を利用することだ。

「退職金ナビ」には、全国の優秀な様々なIFAが登録をしており、ご自身に合った IFAを見つけることができるはずだ。

「退職金ナビ」はインターネットで簡単に利用ができるので、ぜひ利用をしてみて欲しい。

まとめ

本記事では、企業年金にまつわる疑問について徹底解説した。

企業年金の仕組みは一目見ただけでは分かりにくい構造に思うかもしれないが、企業年金の種類自体は少ないため、基礎的な部分のみ押さえていれば問題ない。

企業年金を手にした後の資産形成に関しても、早めにプランニングしておくことで将来の生活に対する不安等もクリアになるだろう。

しかし将来のライフプランを適切に作成するのは難しい。そこでおすすめなのは専門家の力を借りることだ。

最もおすすめの専門家は、ズバリIFAだ。IFAは豊富な知識と経験があり、原則一生涯担当してくれるため、人生のパートナーとして非常に有益な存在になる。

しかし、ご自身に合うIFAを見つけるのは意外と難しい。なぜなら日本ではまだまだ普及していないからだ。そこでおすすめなのが「退職金ナビ」の活用をすることになる。

「退職金ナビ」には、全国の優秀なIFAがたくさん登録しているので、ご自身に合った優秀な IFAを比較的簡単に見つけることができるはずだ。

ぜひこの記事を参考にしていただき、「退職金ナビ」でご自身に合ったIFAを探していただければ幸いだ。

\あなたにあった退職金アドバイザーを検索/