労働者が退職した場合に支払われる退職金ですが、そもそも退職金とは何か、支払われたときはどのような手続きが必要なのでしょうか。

初めて退職金を受け取る方の中には、退職金の税手続きを整理したい、申告を間違えたくないという方が多いと思います。

退職金における税金や年末調整との関連等を小林労務の社会保険労務士である小松が解説します。

退職金とは?

退職金とは、退職する労働者に対して支給される金銭のことを指します。

退職金を支給するということは、法令上の義務ではありません。

義務ではないため、会社の就業規則や賃金規程において、支給条件や支給額等を記載することとなります。一般的には、勤続年数に応じて支給額を決めている会社が多いようです。

退職所得の計算は?

退職金は、税法上、退職所得と定められています。他にも、社会保険制度によって退職に基因して支給される一時金、生命保険会社から支給される退職一時金なども退職所得されています。

退職所得の金額は、毎月、会社から労働の対価として受け取る賃金や賞与などのいわゆる給与所得とは異なり、独自の計算方法があります。

まずは、給与所得の計算方法から見ていきましょう。

計算式としては、以下の通りとなります。

給与所得の金額=給与等の収入金額-給与所得控除額

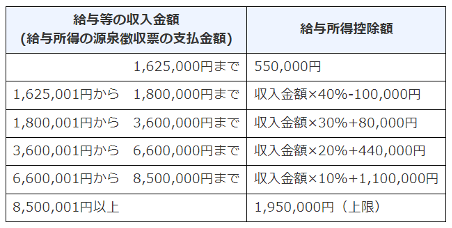

給与所得控除額は、給与等の収入金額に応じて、以下の通りとなります。

次に、退職所得の計算方法を見ていきましょう。

原則として、退職所得の計算方法は以下の通りとなります。

退職所得=(収入金額(源泉徴収前の金額)―退職所得控除額)×1/2

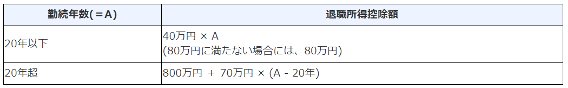

計算式の退職所得控除額については、以下の計算方法となります。

例えば、勤続年数が12年と2か月の人の退職所得控除額を計算してみましょう。

勤続年数の端数は、繰り上げるので、勤続年数は、13年となります。

40万円×(勤続年数)=40万円×13年=520万円

勤続年数が30年の人の場合は、以下の通りとなります。

800万円+70万円×(勤続年数-20年)=800万円+70万円×10年

=1,500万円

この計算方法には、注意事項が2つあります。

1つ目は、障害者になったことが直接の原因で退職した場合、上記の計算方法によって計算した額に、100万円を加えた金額となります。

2つ目は、前年より前に退職金を受け取ったことがあるときや、同年に2か所以上から退職金を受け取ったときなどは、控除額の計算が異なることがあります。

退職金が支払われたときの手続き

通常、会社は、退職金が支払われる退職者の勤続年数をカウントし、課税所得税額を計算します。育児休業や介護休業期間等、実際に労務の提供がなかった期間は勤続年数にカウントしないことが一般的です。

退職金は、受給した時に所得税や復興特別所得税、住民税が源泉徴収されます。退職金は、長年会社に勤めたことに対する功労報酬的な意味合いとして一時に支給されるものであることから、他の所得と分離して課税されるなど、税負担が軽くなるよう配慮されています。

上述のことを踏まえて、退職金に関する手続きの話となりますが、「退職所得の受給に関する申告書」を退職者へ渡し、その申告書の提出受領が退職者からある際は保管します。そして、源泉徴収票を退職者に交付して、手続きが完了します。

ここで注意が必要なのは、「退職所得の受給に関する申告書」を退職者が会社に提出している場合と提出していない場合、対応が変わってくるので注意が必要です。

「退職所得の受給に関する申告書」を提出している場合は、退職所得の金額に応じた所得税等の額が源泉徴収されるため、原則、確定申告は必要ありません。

「退職所得の受給に関する申告書」を提出していない場合は、退職金の支払われた金額の20.42%(所得税20%+復興特別所得税0.42%)の所得税額等が源泉徴収されます。

したがって、還付を受けるためには、退職者本人が確定申告を行うことによって所得税等の精算をすることになります。

年末調整する必要がある?

年末調整とは、給与の支払を受ける人について、毎月の給与支払いの際に控除される源泉徴収税額と、その年の給与総額について収めるべき税額を比較し、その過不足を清算する手続となります。

従業員の方々は、以下の書類を提出することになります。

- 給与所得者の扶養控除等(異動)申告書

- 給与所得者の基礎控除、配偶者控除、所得金額調整控除申告書

- 給与所得者の保険料控除申告書

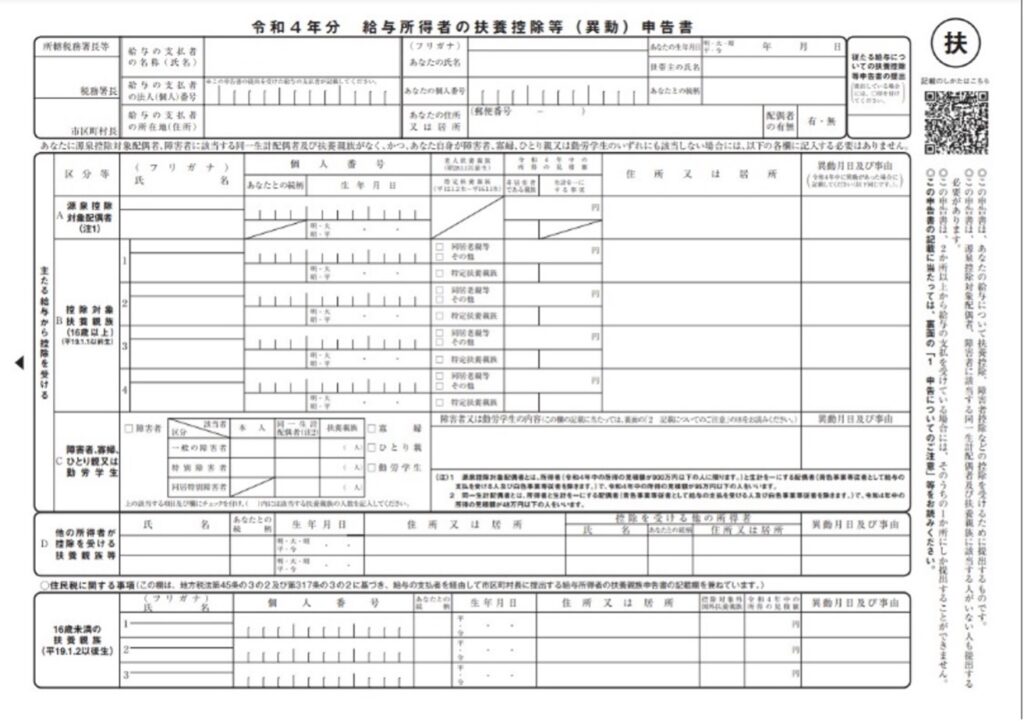

給与所得者の扶養控除等(異動)申告書

「給与所得者の扶養控除等(異動)申告書」は、給与所得者本人が所得控除対象となる配偶者や扶養親族に関する所得控除を申告するための申告書です。

この申告書は、源泉控除対象配偶者、障害者に該当する同一生計配偶者及び扶養親族に該当する人がいない人も提出する必要があります。

源泉控除対象配偶者とは、給与所得者の給与収入額が1,095万円以下で、生計を一にする配偶者の給与収入額が150万円以下の方です。

- 令和5年(2023年)分の書式は公開されていないので、令和4年(2023年)分でご説明します。

順を追って見ていきましょう。

「あなたの住所又は居所」欄は、「令和5年(2023年)1月1日時点」の住民票住所を記入する必要があるので注意しましょう。

続いて「A 源泉控除対象配偶者」欄は、合計所得金額が900万円以下の人と生計を一にする配偶者(青色事業専従者として給与の支払を受ける人と白色事業専従者を除きます。)で合計所得金額が95万円以下の人について記載します。所得が不明の場合、給与収入○○万円・年金収入○○万円と記載するようにします。

「B 控除対象扶養親族」欄は、年齢16歳以上の扶養親族について記載します。扶養親族とは、納税者と生計を一にしている親族(配偶者、青色事業専従者として給与の支払を受ける人と白色事業専従者を除きます。)で合計所得金額が48万円以下の人を指します。

「C 障害者、寡婦、ひとり親又は勤労学生」欄は、該当する項目にチェックを付けます。項目の一つにあるひとり親とは、結婚をしていないことと配偶者の生死の明らかでない人のうち、下記の要件に当てはまる人をいいます。

この場合の子は、その年分の総所得金額等が48万円以下で、他の人の同一生計配偶者や扶養親族になっていない人に限られます。

従来の「寡婦(夫)控除」はひとり親であっても、配偶者と離婚・死別した方のみを対象にしてきました。これは、婚姻歴の有無で「寡婦(夫)控除」の適用の可否が決定するということです。また、「寡婦控除」と「寡夫控除」では控除額が異なり、男女間の格差が存在する状況でした。これを是正するために、令和2年度に改正が行われた箇所となります。

よく理解したうえで、該当する場合は、チェックを付けましょう。

給与所得者の扶養控除等(異動)申告書は、年末調整時に提出しないと、乙欄として所得税が計算されてしまう可能性もあるので、甲欄よりも大きく所得税が計算されてしまいます。必ず会社に提出するようにしましょう。

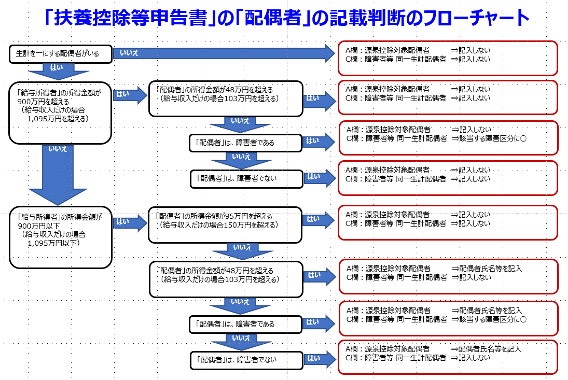

- 給与所得者の扶養控除等(異動)申告書における「配偶者」の記載判断のフローチャートは以下となりますのでご参照ください。

給与所得者の基礎控除、配偶者控除、所得金額調整控除申告書

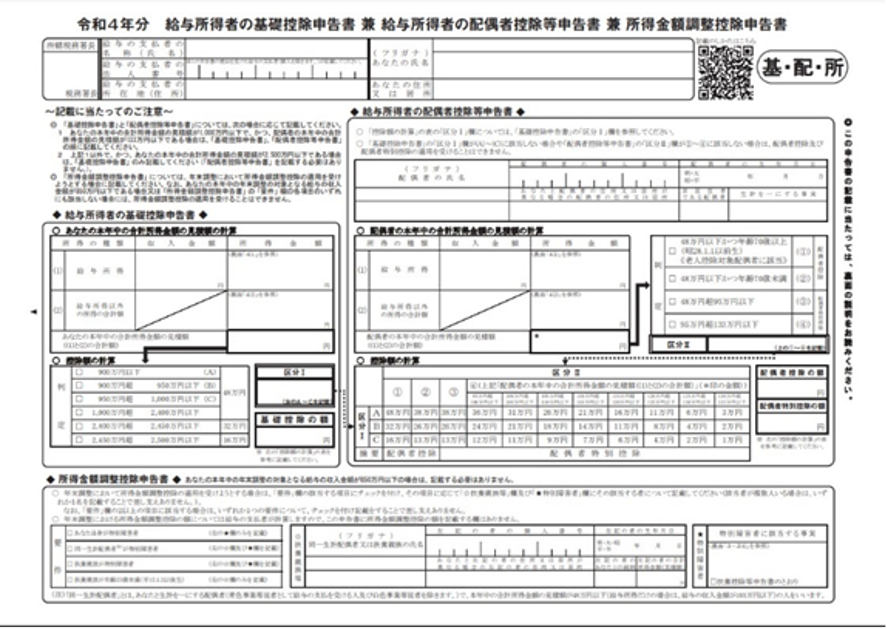

上述にもあります、提出する資料の②「給与所得者の基礎控除、配偶者控除、所得金額調整控除申告書」は、給与所得者が、その年の年末調整において基礎控除や配偶者控除、配偶者特別控除、所得金額調整控除を受けるための申告書です。

申告者(社員本人)と配偶者の収入額により申告内容が異なりますので、よく注意して記入する必要があります。

本人の合計所得金額(見積額)が、1,000万円以下(給与所得のみの場合は給与等の収入金額が1,195万円以下)、配偶者の合計所得金額(見積額)が133万円以下(給与所得のみの場合は給与等の収入金額が2,015,999円以下)の方が対象となります。

「所得金額調整控除申告書」は給与収入が850万円を超え、かつ、23歳未満の子供を扶養している場合か、本人または扶養親族に障害者がいる場合に記入が必要となります。

「給与所得者の基礎控除申告書」と「所得金額調整控除申告書」は、令和2年度の改正において創設されました。従前からあった「配偶者控除等申告書」と一体となり、「給与所得者の基礎控除申告書 兼 給与所得者の基礎控除申告書 兼 所得金額調整控除申告書」となり、3様式の兼用となっております。

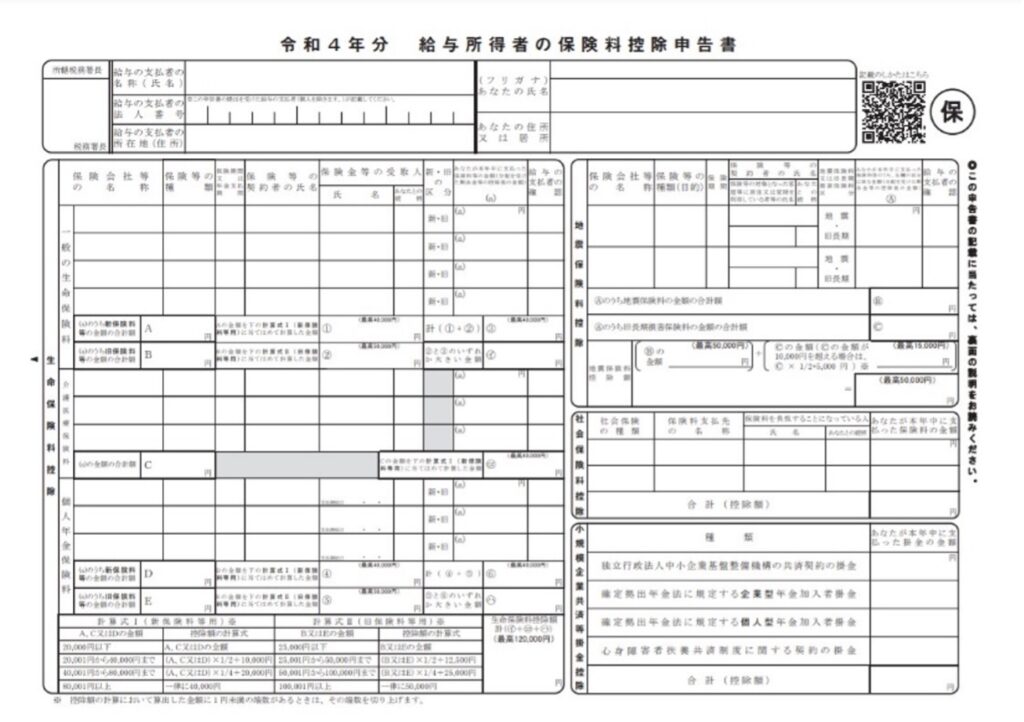

給与所得者の保険料控除申告書

「給与所得者の保険料控除申告書」は、給与所得者が、その年の年末調整において生命保険料、地震保険料などの保険料控除を受けるための申告書です

この申告書に記入がないと、本来支払ったはずの保険料はないものとして年末調整が行われます。結果として、生命保険料控除の適用を受けることができず、そもそも負担すべきではない所得税を負担することになります。

他にも申告書として、住宅ローン等を利用して住宅を新築・取得したときに、一定の要件に当てはまれば、所得税の税額控除を受けることができる、「給与所得者の(特定増改築等)住宅借入金等特別控除申告書兼(特定増改築等)住宅借入金等特別控除計算明細書」があります。

上述の通り、退職者が「退職所得の受給に関する申告書」を会社に提出していれば、支払われた退職金の金額に応じて、適切な税額で処理が行われますので、年末調整は不要となります。

まとめ

退職金については、説明した通り年末調整は不要です。会社に「退職所得の受給に関する申告書」の提出をしなければ後々手間がかかりますので、退職する際は忘れずに提出するように心掛けましょう。

また、年末調整は、本来の正しい税額計算を行う手続きなので、適切に申告書類に記入することによって、支払う税金額が高くなることを防ぐことになります。

面倒だからという理由で、空白で会社に提出するようなことはしないように注意しましょう。