退職金の計算や会計仕訳では特定の知識を必要とします。

計算方法や税金の仕組みが給与や賞与とは異なり、また大企業でもない限りは頻繁には生じない取引のため、知見が蓄積されづらいという側面もあることから、発生の都度調べながら会計処理をしているケースも多いのではないかと思います。

近年は退職金規程がそもそも存在しない会社も増えていますが、退職時の有休買取りや退職型RSなど、税制上退職金と見なされる支払いを行うケースも見られるようになってきているため、退職金の会計処理についてまだまだ知識が必要となる場面は存在します。

本稿では退職金の計算や会計処理、退職金にかかる税金について解説します。

- 退職給付引当金や役員退職慰労引当金、上記退職型RSの詳細については本稿では解説の対象外とさせていただきます。

退職金の計算

退職金は基本的には会社が予め定めているルールに基づいて計算されますが、他にも退職金とみなされる支給項目などもあります。

会社の支給ルール

退職金の計算は、会社の支給ルールによります。

一定額に勤務年数を乗じて算定する方法もあれば、ポイント制などにより在職中の役職などに応じて金額を計算する方法もあります。

会社により支給のルールは様々ですので、会社の退職金規程などを参考に支給額を計算することになります。

経営者等の判断による支給額の決定

退職金規程が無い場合には、経営者や上長の判断によることもあるかもしれません。

退職についても事情は様々ですから、本来退職金を無しとしている会社でも、事情によっては支給することはあり得ます。

この場合には、特に支給対象者が役員であったり役員の親族であったりする場合などには、金額の適正性も求められるケースがありますので、ある程度客観的に説明できる金額である必要があります。

役員退職金の留意点

役員の退職金については、役員報酬の定期同額給与などと異なる扱いであり、役員に対しても退職金を支給することができます。

退職金と区別して役員退職慰労金という表現をしたり、勘定科目を用いたりします。

役員退職慰労金については、国税庁の公表している法人税基本通達などで計算式が定められており、実務的にはこの基本通達を基準として支給額を決定することが多いです。

基本通達は国税庁の”見解”であり、法令等には該当しないため法的拘束力があるわけではないのですが、税務調査の際なども、実際にこの基本通達をベースに判断が下されるケースが多いです。

あくまで退職金は会社の定めるルールによって計算されるものですので、会社の規程などによって計算をするべきなのですが、その規程自体が基本通達に準拠して計算式を設定していたり、会社の規程により計算された退職金が基本通達の計算式と比較して著しく高額でないか、という調査を受けたりします。

有休買取り

退職時に有休買い取りを行うこともあるかと思います。

有休買い取りは通常は賞与扱いのため給与所得となりますが、退職に伴って支給される場合には退職所得として扱うことができます。

買い取る有休の計算は、退職時点で残っている有休日数に給与の日割り額を乗じて計算することになると思います。

退職金に関する税金

退職金も収入ですので税金はかかります。ただし、給与所得とは別枠の退職所得という所得に該当し、給与所得等とは別の計算式で課税されることになります。

元々退職金は退職後の生活のためという側面もあるため、課税される額は小さくなるようにされています。

以下、退職金に関する税金について解説します。

- 退職金については源泉所得税と住民税があり、別々に計算された上で退職金から天引きされますが、本稿ではこれら天引きされる源泉所得税と住民税をまとめて源泉税と表記しています。

退職金は源泉税の対象

会社が退職金を支払う際には、源泉税を徴収する必要があります。

給与と同じく、所得税や住民税を天引きして、税金控除後の金額を支払うことになります。

納期限は給与等と同じく、支払月の翌月10日です。

退職所得控除の計算

給与にも給与所得控除という、課税前に所得を一定額減らす仕組みがありますが、退職金にも退職所得控除という同様の仕組みがあります。

年数に応じて退職金から一定額を控除することができます。

具体的には以下の表のとおりの計算となります。

| 勤続年数(=A) | 退職所得控除額 |

|---|---|

| 20年以下 | 40万円 × A (80万円に満たない場合には80万円) |

| 20年超 | 800万円 + 70万円 × (A – 20年) |

勤務年数の計算上は、月単位の端数は切り上げとなります。

つまり、たとえば勤務期間が5年8ヶ月だった場合には、上記計算における勤務年数(A)は6年となります。

上表のとおり、勤務年数が20年を超える場合には1年あたりの退職所得控除の金額が大きくなります。

この20年という年数設定について、転職活動が活発にならないなどの名目のもと見直しの動きが出ていますが、本稿執筆時点ではまだ見直しには至っていません。

源泉税の計算

退職金にかかる税金は、まず課税退職所得の金額を求めた上で、対応する税率をかけて計算します。

課税退職所得の計算は以下の式によります。

課税退職所得 = (退職金 ー 退職所得控除) ✕ 1/2

この金額は1,000円未満切り捨てで計算します。

退職所得控除で差し引いた上で、さらに2分の1して課税所得を小さくしています。

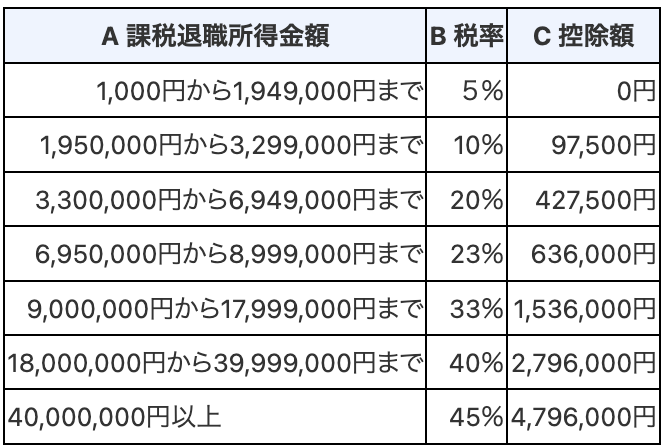

この式で求めた金額に税率をかけて、まずは所得税を計算します。

税率は以下のとおりです。

次に住民税の計算ですが、住民税は市町村民税部分と道府県民税部分に分かれており、それぞれ6%と4%の税率となります。

累進課税ではなく一律の税率となりますので、課税退職所得金額にそれぞれの税金を乗じて計算します。

以上をもとに具体的な数字を用いて税金の計算をしてみます。

計算例

退職金:20,000,000円

勤務年数:26年(端数(月数)切り上げ)

退職所得控除:400,000円×20年+700,000円×(26年-20年)=12,200,000円

課税退職所得:(20,000,000円-12,200,000円)× 1/2=3,900,000円

所得税:3,900,000円×20%-427,500円=352,500円

住民税(市町村民税):3,900,000×6%=234,000円

住民税(道府県民税):3,900,000×4%=156,000

退職金に関する仕訳例

前項で使用した計算例の数字を用いて、それぞれどのような会計仕訳になるかを例示します。

会社によって使用する勘定科目や源泉税計上のタイミングなどに違いがあると思いますので、下記はあくまで参考として頂き、実態に応じて会計記録を行ってください。

なお、仕訳の前提として、退職日を3月31日、退職金支払日を4月10日とします。

退職金の計上の仕訳

退職日が3月31日ですので、この日に退職金が発生したものとして退職金を計上する仕訳を入れます。

(3月31日)

| 借方 | 貸方 | ||

|---|---|---|---|

| 退職金 | 20,000,000 | 未払費用 | 20,000,000 |

退職金の支払いの仕訳

支払日は4月10日だったため、この日に源泉税の計上と、天引き後の金額の支払いを行います。

(4月10日)

| 借方 | 貸方 | ||

|---|---|---|---|

| 未払費用 | 20,000,000 | 普通預金 | 19,257,500 |

| 預り金 (所得税) | 352,500 | ||

| 預り金 (住民税) | 390,000 | ||

住民税は、市町村民税234,000円と道府県民税156,000円をまとめて390,000円で仕訳をしています。

源泉税の納付の仕訳

支払日が4月10日であったことから、源泉税の納付期限は所得税、住民税ともに5月10日となります。ここでは納付期限当日に納税した場合の仕訳をいたします。

(5月10日)

| 借方 | 貸方 | ||

| 預り金 (所得税) | 352,500 | 普通預金 | 352,500 |

| 預り金 (住民税) | 390,000 | 普通預金 | 390,000 |

まとめ

退職金は頻繁に発生するわけではありません。

しかし、住民税の源泉・納付が漏れやすいなど、注意点もあるイベントとなります。

所得控除額の計算や所得税の計算など普段の給与計算とは異なる作業を要するものの、給与計算ソフトが退職金の計算には対応していないケースもあります。

退職金の会計処理が必要になった際には、ぜひ本稿も参考にして頂ければと思います。